「老後資金が公的年金以外に2,000万円不足する」

これは2019年6月に、金融庁の金融審議会市場ワーキング・グループが公表した報告書の一部です。老後資金が公的年金以外に、急に2,000万円不足するといわれ、驚かれた方も多いのではないでしょうか?

すでに老後資金の確保に動かれている人はまだしも、多くの方は何もできずにいると思います。

「考えるの面倒だな…その時になればなんとかならないかな」

「今を生きるのに精一杯で老後資金なんて貯められない」

こんなふうに途方に暮れたり、あきらめてしまっている人もいるのではないでしょうか。

そこで今回は、公的年金以外に2,000万円不足する理由と、老後資金を作るための具体的な方法まで徹底的に解説していきます。

この記事の目次

老後資金はいくら必要?

老後資金について調べていると、3,000万円必要や1,000万円必要、中には老後は公的年金だけで十分という人もいます。実はこのように金額に相違がある理由は、人によって生活水準や公的年金の受給額が異なるためです。そのため一概に老後資金がいくら必要なのかいえないのが現状です。

そこでこの記事では様々なデータを用いて、平均的な家庭における老後に必要な生活資金を検証していきます。

ではまず老後に必要な生活費から計算していきましょう。

老後の生活費を計算してみよう

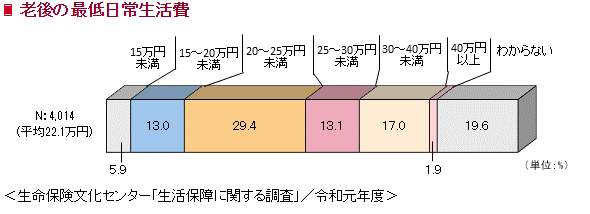

生命保険文化センターの調べによると、老後の日常最低生活費は月額平均22.1万円必要と公表しています。このデータは、夫婦2人で老後生活を送る上で、最低限必要と考える日常生活費をアンケートで集計した結果です。

引用:生命保険文化センター『老後の生活費はいくらくらい必要と考える』

また同調査では、「ゆとりのある老後生活費はいくら?」というアンケートで、平均36.1万円という結果も公表しています。

ここでは先の老後の最低日常生活費をもとに、老後資金を計算してみましょう。老後資金を計算するためにはまず、「老後が何歳からか」を決める必要があります。

実は老後が何歳からか、については明確な答えがありません。実はこちらについても生命保険文化センターが調査をしており、実際に老後資金を使い始める年齢は平均65.9歳となっているようです。この結果を踏まえ、ここでは65歳からを老後として仮定しましょう。

そして老後資金を計算する上で重要なポイントは、「何歳まで生きるか?」です。ここについては、厚生労働省の平成30年簡易生命表を用いて算出します。このデータによると、65歳時点の男性の平均寿命が19.7歳、女性が24.5歳となっています。今後さらに寿命が延びることを想定し、男性女性ともに65歳時点の平均寿命を25歳としましょう。

引用:厚生労働省 平成30年簡易生命表の概況

上記の前提条件をもとに以下で老後資金を計算してみます。

老後の生活費

- 1年間の老後の生活費:22.1万円×12ヶ月=265.2万円

- 25年間の老後の生活費:265.2万円×25年=6,630万円

つまり老後の日常最低生活費は、夫婦2人で6,630万円必要ということになります。しかしこれらの資金を全て自分たちで用意する必要はありません。日本には公的年金制度があるため、こちらで生活費を補うことができるのです。

老後の生活費は全て自分で用意する必要はない

それでは公的年金がいくらくらいもらえるのか計算していきましょう。厚生労働省のデータを基に、公的年金の受給額を計算していきます。

厚生労働省の令和2年度の年金額改定によると、新規裁定者(67歳以下)で国民年金が65,141円、厚生年金で220,724円となっています。なお国民年金は1人分、厚生年金は夫婦2人分です。

平均的な収入(賞与を含む平均標準報酬:43.9万円)で40年間就業した場合の給付水準です。

このデータをもとに、老後に貰える公的年金を計算してみます。

老後に貰える公的年金

- 1年間の年金受給額:220,724円×12ヶ月=2,648,688円

- 25年間の年金受給額:2,648,688円×25年=66,217,200円

この結果、夫婦2人が25年間で受給できる公的年金は約6,621万円であることがわかりました。先ほど老後の日常最低生活費が夫婦2人で6,630万円であることを確認しましたが、実はこのお金は公的年金でほぼ賄うことができるということです。

巷でよく聞く「公的年金はもらえない」というのは実は間違いで、私達は条件を満たせばしっかりと公的年金を受給することができます。もし老後の日常最低生活費だけで6,630万円が必要で、これ全て自分で用意しなければならない場合は、ほとんどの高齢者の方が破綻しているでしょう。

この結果を受けて安心された方も多いかと思いますが、1つ注意点があります。まず老後の生活費はあくまで日常最低金額であり、孫にランドセルを買ったり、夫婦で旅行にでかけたりする費用は含まれていません。また年金の受給額も賞与を含む平均標準報酬として、月額43.9万円の給与を貰っている場合です。全員がこの金額をもらっているとは限らないでしょう。

先述の生命保険文化センターのデータで、夫婦2人でゆとりのある老後生活費は月額36.1万円となっていました。この結果を受けて再度老後の生活費を計算してみると以下のようになります。

ゆとりのある老後の生活費

- 1年間の老後の生活費:36.1万円×12ヶ月=433.2万円

- 25年間の老後の生活費:433.2万円×25年=1億830万円

仮に公的年金を約6,621万円受給できたとしても、ゆとりのある老後を迎えるには約4,000万円も不足してしまうのです。4,000万円を用意するのは難しいにしても、少なくても2,000万円は用意したいところでしょう。

つまり「老後資金が公的年金以外に2,000万円不足する」という発言は、間違ってはいないのです。しかしここで諦める必要はなく、今からでも少しずつ準備していけば問題ありません。以下で老後資金を2,000万円貯めるための方法を説明していきます。

老後資金はどのようにして用意するのか?

老後資金の作り方は、なるべく効率的に用意したいものです。そのため預貯金だけではなく、長期的な目線で資産運用を取り入れてみましょう。以下で老後資金を作るためにおすすめな方法をお伝えしていきます。

私的年金を活用する

公的年金以外で自分で年金を作ることを私的年金といい、たとえばお勤め先の福利厚生制度で「企業型確定拠出年金」や、保険会社で契約する「個人年金保険」などがあります。

私的年金は公的年金に上乗せする形で自助努力で用意していきます。そのためあくまで運用結果は自己責任となるのです。それでも投資の鉄則である「長期・積立・分散」をしっかりと実施すれば、しっかりとリスクを抑えて運用することができます。

まずは「企業型確定拠出年金」から説明していきましょう。企業型確定拠出年金は、お勤め先の企業と従業員が拠出した掛金に対し、従業員自身が運用の指図を行います。つまりお勤め先も掛金を拠出してくれますが、どの投資対象にするのかなどは、全て自分で選ぶ必要があります。

ただし企業型確定拠出年金は、大企業などの福利厚生で用意されていることが多いです。そのため中小企業にお勤めの方など、企業によって企業型確定拠出年金が用意されていないことがあります。そのような場合は、後ほど説明するiDeCoの活用を検討してみてください。

続いて「個人年金保険」についてです。こちらは保険会社が販売する保険商品の一種で、自分で運用する必要はなく、全て保険会社に任すことができます。そのため自分で運用する自信がない方は個人年金保険がおすすめです。

しかし個人年金保険は、運用結果が丸々自分のものになるわけではなく、その一部が手数料として保険会社に徴収されます。そのため自分で運用した時よりも、利益が少なくなってしまうことがデメリットとして挙げられます。

実はまだ企業型確定拠出年金や個人年金保険以外にも私的年金を作れる制度があります。以下で詳しく説明していきましょう。

自分で老後資金を作ることも視野に

お勤め先の企業に企業型確定拠出年金がない場合や、個人年金保険以外でも自分で私的年金を作ることは可能です。たとえば原則誰でも加入できる、iDeCo(個人型確定拠出年金)やつみたてNSIAなどの制度があります。

これらの制度について聞いたことがある方は多いと思いますが、制度について振り返りましょう。

まずiDeCoですが、自分で掛金を拠出しながら老後資金を作る制度です。企業型確定拠出年金と異なり、掛金は全て自分で拠出していきます。なお自分で拠出した掛金は、「所得控除」が受けられ、節税対策としても活用可能です。

なおiDeCoは私的年金を作るための制度であるため、原則自分が60歳になるまではお金を引き出すことができません。あくまで余裕資金で行うようにしましょう。

続いてつみたてNSIAですが、こちらもiDeCo同様に自分でお金を積み立ていく制度です。ただしiDeCoと異なり、いつでも引き出すことができます。また投資で得た利益は通常、所得税住民税合わせて20.315%の税金がかかりますが、つみたてNISAでは全て非課税となります。ただしiDeCoに比べて縛りが緩いことから、「所得控除」を受けることができません。

iDeCoやつみたてNISAは、どちらも投資信託などで運用するため、積み立てた金額以上に資産が増える可能性があります。たとえば現在30歳で、60歳までの30年間を毎月2万円積み立て場合を見てみましょう。

毎月2万円の積み立て

- 預貯金のみ(金利0%で計算):720万円

- iDeCoやつみたてNISAで運用:1,388万円

※金融庁資産運用シミュレーションを活用し、利回りは4%で算出

このようにiDeCoやつみたてNISAを活用すると、預貯金だけに比べて600万円以上も差ができます。さらに毎月の積み立て金額を3万円に上げてみると以下のようになります。

毎月3万円の積み立て

- 預貯金のみ(金利0%で計算):1,080万円

- iDeCoやつみたてNISAで運用:2,082万円

iDeCoやつみたてNISAなどで、資産運用をすることで目標金額である2,000万円を達成することができるのです。預貯金だけの場合と比べて倍以上に増えるため、老後資金は資産運用を取り入れていきたいところです。

貯金だけでなく投資で資産運用を始めよう

老後資金はあるに越したことはありません。もちろん人により用意すべき金額は異なりますが、できるなら早めに貯蓄を始めた方がいいでしょう。

またその際は、企業型確定拠出年金やiDeCo、つみたてNISAなどの制度をフルに活用し、効率的に資産形成をしてきましょう。