貯金と投資の割合はどれくらいがベストなのか、悩んでいる投資初心者の方もいらっしゃるでしょう。はたして正解の割合はあるのでしょうか?

この記事では、貯金と投資の最適な割合の考え方を解説していきます。

自分に合ったバランスで投資するためのポイントをお教えするので、どれくらいのバランスで投資したら良いのか悩んでいる方は、一緒に考えていきましょう。

この記事の目次

資産全体の貯金と投資の割合は?

投資を始めたばかりだと、「みんなは貯金と投資をどれくらいの割合にしているのだろう?」と他の人のことが気になってしまうことがあります。結論を言うと、”投資は自分にとって一番居心地の良いバランスでできれば良い”ので、他の人のことはあまり参考にならないでしょう。

そもそも日本人は投資を全くしていない家計も多いので、貯金100%、投資0%の家計も非常に多いです。投資をしている人も考え方はそれぞれで、あまりリスクを取りたくないから10%くらい運用している投資家もいれば、80%も投資につぎ込んでいる投資家もいます。

ネット上の記事では「貯金と投資の割合は〇〇%がベスト!」のように言い切っていることも見られるのですが、決まった正解があるわけではありません。それぞれに合った割合で投資ができるのが一番良いです。

絶対的な正解が無いことを踏まえた上で、自分にとって最適な貯金と投資の割合を決めるポイントについて解説していきます。

貯金と投資の割合を決めるポイント

貯金と投資の割合を決めるときに考えたいのが、まず「投資の目標金額があるかどうか」です。目標が決まっているなら、割合は気にせずに金額を決めて運用すれば良いでしょう。

ただし、目標は決まっていないけど、貯金で放置しておくのはもったいないから投資をしたい、というケースもありますよね。そのような場合は年齢やリスク許容度をポイントとして、自分が良いと思える割合を決めて投資をしていきましょう。

目標の金額を決めて運用する

投資でお金を増やして何に使いたいのか目標がある場合は、割合は気にせずそれに向かって運用していきましょう。

例えば、マイホーム購入の頭金や、海外留学の資金などの目標が挙げられます。「老後2000万円問題」が騒がれたことを踏まえ、老後の資産として2000万円を目標にしても良いですね。

目標の金額が決まっていれば、それを達成できるように毎月積み立て投資を行いましょう。できれば貯金も並行して進め、無理のない範囲で投資をしていきます。

年齢に応じた割合で投資する

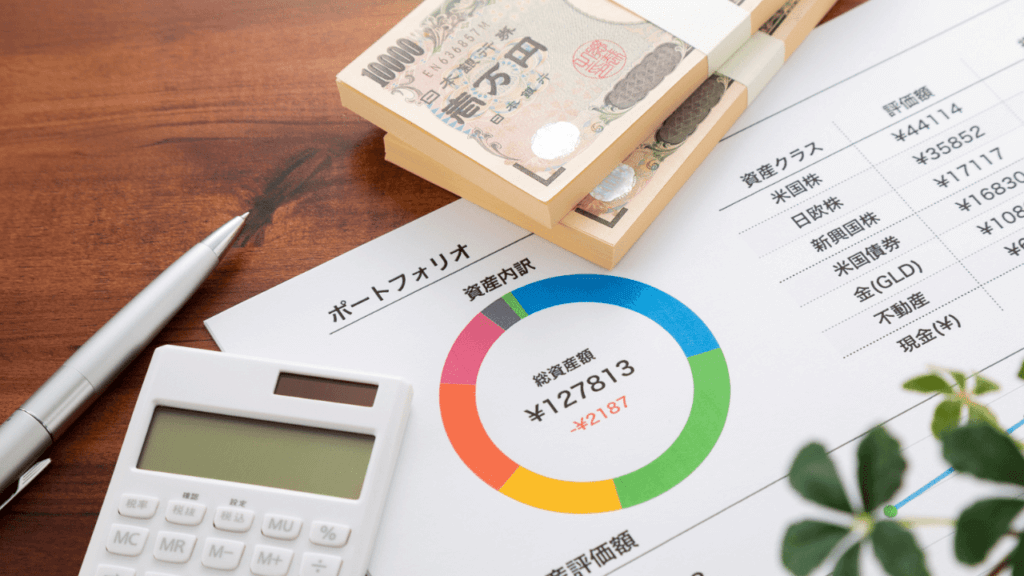

投資で貯めたい金額の目標が決まっているわけではないけど、投資でお金を増やしたい場合は、貯金と投資の割合を考えながら両方を進めていくのが良いでしょう。また、個人型確定拠出年金のように割合を決めて運用する商品の場合、目標金額ではなく割合を定めないと始められない仕組みになっています。

割合を決めるときに大きなポイントになるのが、年齢とリスク許容度です。

まず年齢についてです。若い人はたくさん投資に回しても問題ない可能性が高いのですが、高齢になるほど、投資の割合を減らしていくのがおすすめです。なぜなら、投資は元本保証ではなく、いつリーマンショックやコロナショックのような暴落に巻き込まれるか分からないからです。若くてこれからの時間が長い方なら暴落を食らっても再起できますが、高齢の方が資産を失ってしまったら、再起できない可能性があります。

そのため、資産全体に占める投資の割合は「100-年齢」が理想だと言われることがあります。30歳の人は70%を、90歳の人は10%を投資に回しましょう、ということです。

この式が絶対的な正解なわけではありませんが、参考にして貯金と投資の割合を考えると良いでしょう。式を応用して、定年退職の60歳で100%貯金になるように「60-年齢」と考えても良いですね。

リスク許容度に合った割合で投資する

年齢だけでなく、自分の性格である「リスク許容度」に合った割合で貯金と投資の割合を決めるのも重要です。若い人でも「投資は不安だから、貯金を多めにしたい」と考える方もいますし、高齢でも「投資で増やして子どもや孫に相続したい」と考える方もいるからです。

上記のように「100-年齢」で目安となる割合を計算し、そこから自分の好みで調整しましょう。例えば、50歳の方は貯金50%、投資50%と計算できますが、投資に不安な気持ちがあるなら投資の割合を20%や30%に下げて構いません。逆にもっとリスクを取って投資したいと思うなら、60%や70%を投資しても良いでしょう。

投資して良いお金の決め方

実は、目標金額や割合を決めるだけだと、投資で失敗して痛い目を見るかもしれません。貯金していた「投資してはいけないお金」を投資してしまい、人生設計を変えなければならないこともあるからです。

そこで、投資を始める前に投資して良いお金・いけないお金を分類しましょう。貯金しているお金を以下の3種類に分類していきます。

生活費

使い道が決まっているお金

余剰資金

生活費

生活費は「投資してはいけないお金」です。投資には元本割れリスクがあるので、生活費を投資して減らしてしまったら、生活レベルを落としたり厳しい節約をしたりしなければならず、生活が苦しくなってしまうからです。

ここで言う生活費とは、半年から1年分の生活費のことです。これくらいの期間の生活費は、貯金として貯めておくのがおすすめです。理由は、万が一リストラや勤め先の倒産があって職を失っても、半年から1年あれば再就職できるだろうと考えられるからです。もしもの場合には貯金で備えておきましょう。

したがって、半年から1年分の生活費は貯金しておき、投資には使わないようにしましょう。

使い道が決まっているお金

使い道が決まっているお金も「投資してはいけないお金」です。使い道が決まっているお金とは、マイホームの購入資金や子どもの教育費など、決まった目的のために貯金しているお金のことです。

もしこれらの資金を使って投資して失敗した場合、マイホームをあきらめたり、子どもが希望する進路をあきらめたりしなければならないかもしれません。人生設計に大きな影響が出てしまうので、使い道が決まっているお金も投資には使わないようにしましょう。

余剰資金

生活費でも使い道が決まっているお金でもない資金のことを、余剰資金と言います。余剰資金は「投資しても良いお金」なので、投資に使うのは必ず余剰資金だけにしましょう。

余剰資金を投資して元本割れする可能性はありますが、生活費や使い道が決まっているお金が減るよりは影響が小さいはずです。余剰資金は「最悪ゼロになっても人生設計には影響が無いお金」なので、リスクのある投資に使うのは余剰資金だけにしましょう。

投資する商品選びも重要

投資のリスクは商品によって異なるので、商品選びも重要です。

リスクをあまり取りたくないから投資を10%にしている人が、非常に高いリスクのある商品に投資していたら、矛盾していますよね。また、ガンガンお金を増やすために90%も投資している人が、低リスクな商品ばかり選んでいるのも、目的に合った商品を選べているのか疑問です。

一般的に低リスクな順に紹介すると、債券 ⇒投資信託 ⇒不動産 ⇒株式 ⇒ソーシャルレンディングとなります。投資する金額や割合だけでなく、商品ごとのリスクも意識することで、自分に合った投資ができるようになります。

なぜつみたてNISAをやるべきなのか?オススメする5つの理由はこちらをチェック!

投資は知識をつけ、自分の軸を持っておこなう

貯金と投資の割合に対する考え方を紹介してきました。「投資は○○%が最適」と決められるものではなく、それぞれの投資家にとって最も居心地よいバランスで行うことがポイントです。

目標金額を決めたり、年齢やリスク許容度を参考にして割合を決めたりするのが大事です。他の人の投資の割合が気になるのは分かりますが、自分の軸を持って投資をしていきましょう。

そのためには、投資の知識を深めることが大変重要になってきます。投資する商品ごとのリスクや特性は、初心者対象の投資セミナーで学ぶことができます。投資を始める前にまずはセミナー受講をしてみましょう。