投資をする上で、どのようなポートフォリオ設計を行うかはとても重要です。中でも「リスクパリティ」はこれまでのポートフォリオ戦略を見直し、「リスク」に重点を置いた投資戦略です。

ではリスクパリティでポートフォリオを組むと、どのような効果が得られるのでしょうか?

今回はリスクパリティとは何かや、問題点までお伝えし今後のポートフォリオ設計に役立つ内容をお伝えしていきます。

この記事の目次

リスクパリティとは

リスクパリティとは、資産配分を株や債券は何%と機械的に決めず、各資産のリスクに応じてポートフォリオを組む投資戦略です。リーマンショック以降に脚光を浴び、爆発的なリターンを目指すことはできませんが、世界経済が安定的に伸び続けば手堅いリターンが得られるといわれています。

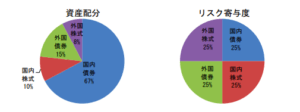

これまでのポートフォリオ設計の基本といえば、各資産を均等に持つ方法でした。たとえば以下のようなポートフォリオ設計を考えてみましょう。

4資産均等のポートフォリオ

①外国株式:25%

②外国債券:25%

③国内株式:25%

④国内債券:25%

このように4資産を均等に保有することで、しっかり分散されているように見えます。しかし、各資産の「リスク」にフォーカスした場合、本当にリスク分散ができているといえるでしょうか?

たとえば外国株式は株価の変動リスクと、為替の変動リスクがあるため、上記の中では最もリスクが高くなります。もし世界中で相場が大幅に動くような事象が起きた場合、たとえ資産を均等に持っていたとしても、リスクのほとんどは外国株式や国内株式に影響されると考えられます。

そこで各資産の「リスク寄与度」を算出し、その数値をもとにポートフォリオを組むことで安定的に運用する方法がリスクパリティです。

上記の4つの資産を運用する場合、リスクパリティでポートフォリオを設計するには外国株式と国内株式の比率を減らし、比較的リスクが低いとされる外国債券と国内債券の比率を上げます。

ではリスクパリティの効果や、具体的にどのようなポートフォリオを設計するのか、以下で詳しく見ていきましょう。

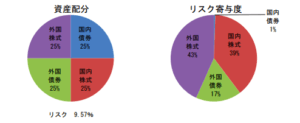

リスクパリティを意識したポートフォリオの組み方

リスクパリティでは「リスク」にフォーカスしたポートフォリオを組むため、まずは各資産がどれくらいのリスクがあるのかを理解しておく必要があります。たとえば先述した4資産均等のポートフォリオを組んでいた場合、リスク寄与度を算出すると以下の右の円グラフに表されます。

引用元:日興リサーチセンター

外国株式と国内株式はリスク寄与度が大きいため、ポートフォリオの中でも影響度は高くなります。逆に債券に関してはリスク寄与度が低く、たとえポートフォリオの中に債券を入れていたとしてもリスク分散の効果が発揮されません。

これらを踏まえ、リスク寄与度を均等にした場合のポートフォリは以下の左の円グラフのようになります。

引用元:日興リサーチセンター

つまり4資産のリスク寄与度を均等にするには、国内債券を7割近く入れ、外国株式と国内株式の割合は2割近くに減らします。こうすることで、もし大きな相場の動きがあったとしても、リスクが均等に分散されているため損失を最小限に抑えることができます。

国内債券の比率を上げてリスクを抑えつつ、残りの2〜3割で株式と外国債券で運用するため、世界経済が安定的に伸びることができればリターンを得ることも充分に可能です。

リスクパリティはこのように、リスクを抑えた理想的なポートフォリオの組み方のように感じますが、一方で問題点もあります。以下でリスクパリティの問題点について詳しく見ていきましょう。

リスクパリティには問題点もある

リスクパリティは「リスク」という観点で各資産を均等にし、分散投資の効果がより働きますが、以下の2つの問題点があります。

リスクパリティの問題点

- ハーディングが起こる

- 最適なポートフォリオとはいえない

それぞれについて以下で詳しく解説していきます。

ハーディングが起こる

ハーディングとは人間の行動心理の現象の一つで、自らの行動を決定するよりも多くの人と同じような行動をとることに安心感を抱き、周りに同調したり他人の行動に追随してしまうことです。

「集団から外れたくない」という心理から、たとえ多くの人の行動が非合理的な判断に基づいたものであると理解していても、その中で自分ひとりが合理的な行動をとることは困難です。そのため自分の持っている情報を捨てて、非合理的な行動に同調してしまう結果、集団として間違った方向へいってしまうことがあります。

これはリスクパリティが人気が高いがゆえに起こる現象です。あるポートフォリオ戦略に資金が集中すると、経済危機などが起きた場合に一斉に資金移動が起こり、その動きによってパフォーマンスが落ちることがあります。具体例を用いてもう少し詳しく解説していきます。

たとえばある日突然、世界中の株価が大暴落する現象が起きたとしましょう。

ハーディングの一例

①世界中の株価が大暴落

②株式のボラリティ(リスク)が上昇

③リスクパリティ戦略をとる人たちが株式を売る

④株式を売った分、さらに株価が下がる

⑤株価が下がりさらにボラリティが上昇する

⑥ボラリティが上昇したため更に株式を売る

株価が暴落するとボラリティが上昇し、リスクパリティ戦略をとる人たちは株式の比率を減らしにいきます。ボラリティが上がるということは、リスクが上がるという意味であり、株式の比率を下げなければリスクを均等に保つことができなくなります。

つまり、ボラリティが上がる ⇒株式を売る ⇒株価が下がる ⇒またボラリティが上がる ⇒株式を売る…、というスパイラルに陥る可能性があるのです。リスクパリティを採用するヘッジファンドや投資家が増えれば増えるほど、ハーディングが起こる可能性が高くなってしまいます。

続いて最適なポートフォリオではない、ということについて解説していきます。

最適なポートフォリオではない

最適なポートフォリオとは、その人の状況や相場の状況によって様々です。

たとえば20歳の人と50歳の人のポートフォリオは大きく異なります。20歳の人のポートフォリオは、働ける期間が長いことや、失敗しても取り返すことができる期間があることなどを踏まえて株式を多めに入れたポートフォリオを設計することができます。

一方50歳の人のポートフォリオは、定年まで残りわずかであり、資産を増やすよりも「守る」ことを意識しなければなりません。そのため株式の比率を下げて、債券などの低リスクについて資産の比率を上げていきます。

リスクパリティは、単純に資産間のリスク寄与度を等しくしただけであるため、全員に最適なポートフォリオであるといえないのです。

先程の例でいえば、4資産均等にリスクを分散させる場合、国内債券を約7割保有する必要がありました。この場合リスクを下げた分、多くのリターンは期待することは難しいでしょう。

リスクパリティは誰にでも最適なポートフォリオではないことを覚えておきましょう。

リスクパリティを取り入れるのかは慎重に見極めよう

リスクパリティは、これまでのポートフォリオ設計の基本である「資産を均等に保有する」を覆す考え方です。

資産配分ではなく、各資産のリスク寄与度によってポートフォリオを設計するため、リスクを抑えて安定した運用成績を期待できることでしょう。

ただし先述の通り、問題点があることも事実です。

資産運用において重要なポートフォリオ設計であるからこそ、リスクパリティを取り入れるのか慎重に見極めていきましょう。

資産運用の知識を深めるには投資セミナーに参加したり、セミナーの特典として付いている個別相談サービスを利用してみましょう。