株式投資をしている方は、保有銘柄の関連ニュースで「格付け機関によるレーティング上昇で買い気配」などの見出しをご覧になったことがある方も多いのではないでしょうか。

格付け機関による評価は、株価の上昇・下落にも大きな影響を及ぼします。それだけでなく、企業の格付けを調べてから投資を行えば、業績悪化や倒産による大損を防げる可能性もあるのです。

この記事では、格付け機関とは何か、どのように格付けを株式に活かしたら良いのかを解説していきます。格付け機関の格付けは信用して良いのかどうかも、金融庁による監督体制に触れながら解説していきます。

この記事の目次

格付け機関とは

格付け機関は、債券などの証券を発行する国や会社に、どれくらいの信用リスクがあるかを評価し、アルファベットなどの簡単な指標でリスクの大小を公表する民間企業です。

格付け機関が格付けを付与することを「レーティング」と言います。格付けが変わったときの報道の見出しには、「レーティング情報」と書かれていることが多いので、見逃さないようにしましょう。

信用リスクとは、投資先の経営悪化や破綻などにより、債務不履行に陥るリスクのことです。債券の場合は満期があるので、「満期を迎える前に倒産し、利息の支払いや元本の返済ができなくなるリスク」のことです。株式は満期が無いので、「経営悪化や倒産により、投資した株式がただの紙くずになるリスク」と考えておきましょう。

信用リスクが低い国や企業に投資した方が、損失を被る可能性が少なくなります。よって、格付け期間の格付けも、投資家の銘柄選びの参考になります。

格付けは株式投資に役立つ?

格付けは定期的に見直され、格付けが変わると株価も動きます。例えば、格付けが引き上げられれば企業の信用力が増すので、株価も上がります。格付けが引き下げられれば、企業の倒産など悪い材料が懸念されるため、株式が売られて株価は下がります。

このように格付けの変更によって株価が動くことが多いので、投資家は格付けもチェックした方が良いでしょう。特に長期投資をするなら、自分が投資している企業の格付けに関するニュースは必見です。もし格付けが引き下げられていたら、売却して損切りするなどの対応を検討する必要があります。

資産運用で失敗する理由と、絶対にやってはいけないこと https://t.co/8rxM9EMoSz

— インベスターズ・キャンプ (@investors_camp) March 4, 2020

格付け機関についての基礎知識

実際に格付けを調べるとき、必要になる基礎知識を解説していきましょう。

格付け機関の種類

日本の株式に投資するなら、以下の4つの格付け機関を覚えておきましょう。

国内の企業を最も広く網羅しているのは、株式会社日本格付研究所(JCR)です。格付けを確認するときは、まずはJCRで調べると良いです。

スタンダード&プアーズ(S&P)とムーディーズはアメリカの格付け機関ですが、日本国内でも格付け機関を登録しており、日本の企業の格付けも行っています。この2社は格付けのグローバルスタンダードでもあるため、こちらでも投資する企業の格付けを調べておきましょう。

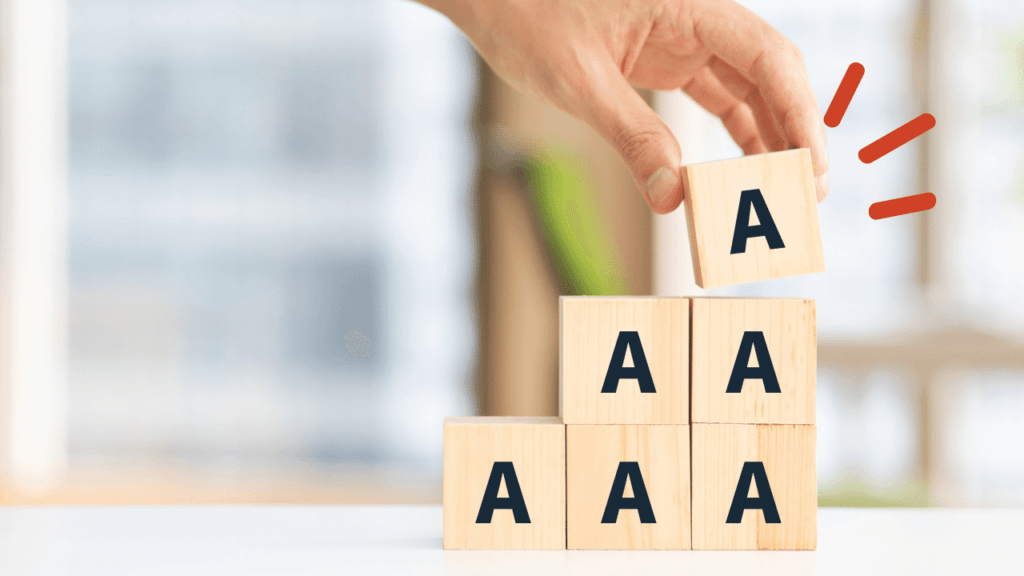

格付けの記号の見方

格付け機関によって使用する記号は異なるのですが、AAAが最も高く、アルファベットが下がるほど信用リスクが高くなります。また、AAAとAAであればAAAの方が格付けが高く、アルファベットの数が多い方が信用リスクが低いです。

すなわち、格付けが高い順に以下のように記号を整理できます。

- AAA

- AA

- A

- BBB

- BB

- B

- CCC

- CC

- C

- D

投資先に選ぶなら、基本的にはA以上がおすすめです。C格以下はほとんど選ばれませんし、B格もAを取れない時点で魅力的とは言えません。

Dはすでに債務不履行の状態で、格付け機関で無くても、誰が見ても投資するべきでない状態です。

ちなみにAは「エー」ですが、AAAは「トリプルエー」、AAは「ダブルエー」と読みます。「エーエーエー」「エーエー」とは読まないように気をつけましょう。

ムーディーズは「Aaa」のように小文字を混ぜていますし、機関によっては同じAAでもAA+、AA、AA-のように細分化していることもあります。少々ややこしいですが、格付け機関のウェブサイトで見方をチェックしてから、投資先の格付けを調べましょう。

リーマンショックと格付け機関

格付け機関の格付けによって株価が動くため、要チェックな指標であることはお分かりいただけたと思います。しかし、”格付けは本当に信用して良いものなのか”について言及していきましょう。

実のところ、以前は格付けは信用できるレベルのものではありませんでした。リーマンショックがその好例なので、詳しく紹介していきます。

2007年にサブプライムローンの問題がくすぶり、2008年にはリーマン・ブラザーズが倒産した「リーマンショック」のことは、多くの方がご存知だと思います。リーマンショックの原因の一つには、実は格付け機関によるずさんな格付けがありました。

そもそも「サブプライムローン」は、返済能力が低い低所得者などに対し、高い金利で貸し付けた住宅ローンのことです。優遇金利の「プライム」よりは信用力が落ちるという意味で、「サブプライム」と名付けられました。

案の定、返済不能に陥るローンが多発して焦げ付きましたし、関連する商品がバタバタと破綻してリーマンショックに至ったことはご存知のとおりです。

サブプライムローンが返済不能になって焦げ付きそうなことは誰でも予想できそうなものですが、当時は予想できませんでした。その理由の一つに、格付け機関がつけた格付けが挙げられます。

問われる格付け機関の信用力

ムーディーズとS&Pという米国を代表する格付け機関は、サブプライムローンの先行きが怪しくなる前まで、関連商品にトリプルAの最高格付けをつけていました。

しかし、雲行きが怪しくなってくると一気に格下げし、ジャンク格(投資不適格)まで評価を落とす商品もありました。ある商品を、格付け機関がトリプルAから投資不適格まで一気に落とし、一夜にして債券が紙くずになっため、市場は大きく混乱しました。

一説には、サブプライムローン関連商品を扱う会社から接待や賄賂を受け取っていたのではないか…とも言われています。その噂の真偽はともかくとしても、ムーディーズやS&Pが商品に正しい格付けをできなかったことは確かです。

格付け機関の監査・監督

リーマンショック以降は格付け機関の独立性や公正性などが問題視されるようになり、金融当局による監査が厳しくなっています。日本でも2010年の金融商品取引法改正で、格付け会社としての体制が整備された会社は金融庁に登録され、金融庁監督下に置かれることになりました。

現在の格付け機関は、リーマンショック前よりは独立性・公正性が確保されていると考えられます。今後も緩むことなく、正しく格付けをつけてくれることを願います。

格付けをチェックしてから投資をする

格付け機関と株式投資への活用方法を解説してきました。

格付け機関はリーマンショック時に体制が疑問視されたものの、現在は金融庁の監督下にあり、目立った悪さはできない仕組みになっています。格付け機関による格付けの信用度は以前に比べると高いので、株式投資の判断にも役立てることができます。

基本的には、格付けがA以上の銘柄に投資することをおすすめします。B以下で信用力に不安がある銘柄に投資しないようにするためにも、格付けをチェックしてから投資を実行してください。

銘柄選びについては、株式投資セミナーで情報を得るのもおすすめです。初心者はもちろん、なかなか株で結果が出ないと悩んでいる経験者も投資の勉強を加速することができます。第一線で活躍しているプロトレーダーやアナリストの成功方法を直接聞きに行きましょう。