株式を安く買って高く売ることで儲けるトレードは、投資や副業の中でもとても人気があります。ですが、すでに株式投資をしている方の中には「もっと利益が出たらいいのに」と思っている方も多いのではないでしょうか?

安く買って高く売る投資に慣れてきた人に挑戦していただきたいのが「空売り」です。

ハイリスクではありますが、高いリターンが期待できる取引です。

他のウェブサイトでは難しい用語で説明される「空売り」について、この記事では分かりやすく解説していきます。初心者から上級者まで、投資の利益を増やすヒントとして参考にしていただければと思います。

この記事の目次

空売りの仕組み

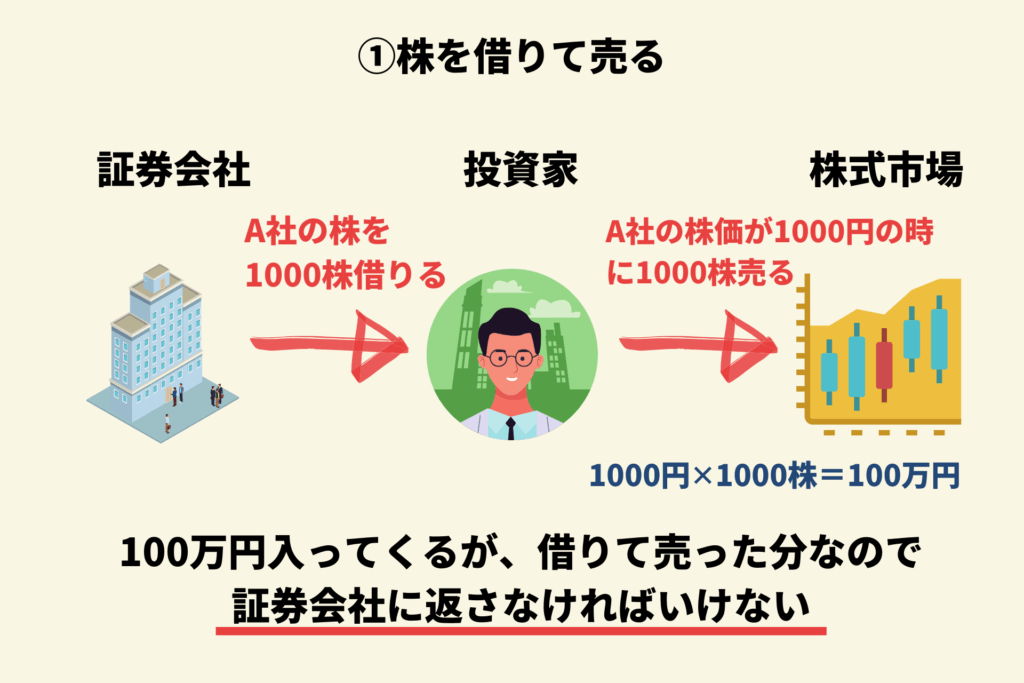

空売りとは、「自分が持っていない株式を借りて売ること」を指します。一般的な株式の売買(現物取引)では「安く買って高く売る」のですが、空売りでは株式を借りるので「高く売ってから安く買い、株式を返す」ということができるのです。現物取引とは逆の順番で利益を出すことができます。

株式を借りるためには、金融機関に「貸しても返してくれる投資家だ」と判断してもらう必要があります。一定の資金や株式を持っており、証券会社に預けることができれば、それを担保に空売りするための株式を借りることができます。これを「信用取引」と言い、空売りのことを「信用売り」と呼ぶこともあります。

信用取引をすると、自分が持っている本当のお金を上回る資金や株式を使って、取引することができます。大きなお金を動かせば利益も大きくなるので、自己資金だけの取引より、信用取引の方が利益の金額が大きくなりやすいのです。

空売りの流れの具体例

空売りの流れを具体例で見てみましょう。

まず、株価1000円の株式を1000株、空売りしたとします。このとき、100万円分の株式を「売る」ことからスタートしています。

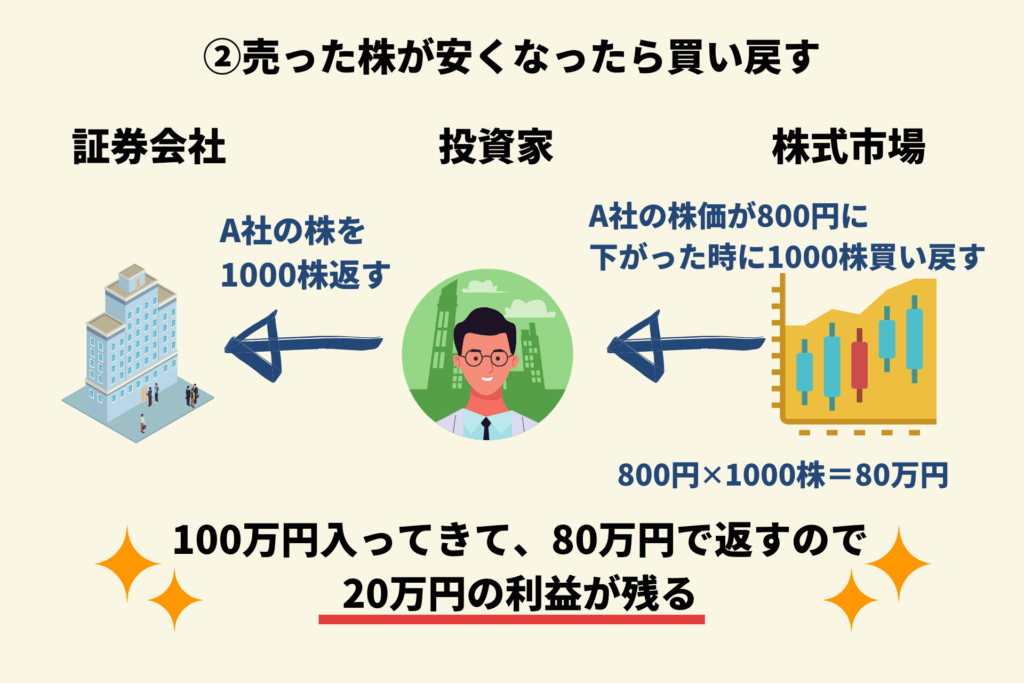

次に、株価が下がって800円になったとします。このときに1000株を買い戻すと、80万円の支払いになります。つまり80万円分の株式を「買う」ということです。

以上の決済で、100万円の株を売り、80万円の株を買うことができました。借りた株式は返却するのですが、差額の20万円は手元の利益として残ります。これが空売りと買い戻しによる利益の出し方です。

空売りの2つのメリットと利用するタイミング

空売りのメリットは、暴落している局面に強いことと、リスク無く株主優待を手に入れられることです。メリットについて詳しく解説し、空売りを利用するタイミングも見ていきましょう。

メリット1:暴落局面に強い

空売りの最大のメリットは、株価が下落している局面でも利益を出せることです。株式市場が全体的に暴落している金融危機においても、利益を出せることが魅力です。

通常の現物取引では、株式を安く買って高く売るため、相場が上昇している局面でないと利益が出ません。空売りは逆で、株式を高く売って安く買うため、相場が下落しているときにこそ利益を出せるのです。

つまり、空売りを仕掛けるべきときは下落局面です。企業の決算が悪くて株価が落ちているときが代表的ですね。また、リーマンショックやコロナショックなどの金融危機では、機関投資家を始めとする多くのトレーダーが空売りで儲けました。

空売りと現物取引は正反対の取引なので、どちらが優れているといった比較はできません。上昇局面では現物取引、下落局面では空売りと使い分けることで、どんな相場でも利益を生める投資家になれるでしょう。

メリット2:株主優待を手に入れられる

株主優待をもらうには、権利付き最終日に株券を保有していないといけません。そのため株価のチャートを見ると、権利付き最終日の株価が最も高く、翌日の権利落ち日に一気に売られて株価下落となっていることが多いです。

つまり、優待が欲しいからといって権利付き最終日に買って権利落ち日に売ると、「高く買って安く売る」ことになり、損をしてしまうことがあるのです。

これを解決するためには、反対売買として同時に空売りを仕掛けます。まずは権利付き最終日に現物の株式を買うのと同時に、同じ銘柄を空売りします。翌日の権利落ち日に現物の株式を売却し、空売りした銘柄を返済買いします。

この取引では買いと売りを同時に行うので、価格変動で損をするリスクはありません。それでも現物の株式を権利付き最終日に持っているため、株主優待をもらうことが可能です。

なお、配当金はもらうことができません。あくまでも、株主優待狙いの投資家におすすめの取引です。

空売りのデメリットとリスク

上記の通り、空売りを上手く使えればとてもお得ですが、知らないと怖いデメリットやリスクもあります。今度は注意点を2つ見ていきましょう。

デメリット1:上昇局面では損をする

「株が値下がりする」と予想して空売りをしたものの、予想が外れて値上がりしてしまった場合、損失が出てしまいます。空売りなら確実に儲かる、といった類の取引ではないので、ご理解いただければと思います。

空売りは借りた株での取引なので、悪い言い方をすれば借金のような負債です。投機的な取引に使うのは危険なので、冷静に市場を分析し、下落局面だと判断できるときにのみ使いましょう。

デメリット2:貸株料・追証・逆日歩で損をする

空売りには、「貸株料(かしかぶりょう)」や「追証(おいしょう)」、「逆日歩(ぎゃくひぶ)」を負担するリスクがあります。

「貸株料」とは、株式を借りるために支払う金利のことです。証券金融会社によって異なりますが、信用取引をするために支払うコストです。

「追証」とは追加証拠金のことで、信用取引をするための担保が決められた割合を下回ったとき、追加で預け入れなければならない保証金のことです。信用取引の担保にしている株式が暴落して価格が下がってしまった場合などに、追加の保証金が必要となります。

「逆日歩」は、証券会社から投資家に貸せる株式が少なくなったときに発生するコストです。ある銘柄に空売りが集中すると、証券会社は売れる株式が足りなくなるので、銀行などから調達します。このときに発生する手数料(品貸料)は投資家が負担するルールで、これが「逆日歩」です。

逆日歩は、権利付き最終日など株式の売りが殺到するときに発生する可能性が高いです。株主優待目当てに反対売買をするときは、逆日歩のリスクがあることを覚えておきましょう。

まとめ

空売りについて分かりやすくまとめました。メリット・デメリットも代表的なものを易しく解説したので、空売りとはどんなものなのか、初心者の方もご理解いただけたのではないでしょうか。

現物取引だと上昇局面でしか儲けられませんが、空売りを使いこなせば下落局面でも儲けることができます。逆日歩などのコストを忘れてはいけませんが、上手く使えばメリットが大きいので、ぜひ活用してみてください。